2023年12月12日

新光電気工業株式会社の株式取得を目的とする特別目的会社への出資に関するお知らせ

大日本印刷株式会社(以下、DNP)は、JICキャピタル株式会社(以下、JICC)が管理・運用するファンド*及び三井化学株式会社(以下、三井化学)とともにJICC-04株式会社(以下、公開買付者)に出資することを、本日の取締役会で決議しました。

* JICCが管理・運用するファンドには、八十二サステナビリティ1号投資事業有限責任組合(無限責任組合員:八十二インベストメント株式会社)が出資する予定のファンドも含まれます。

公開買付者は、金融商品取引法に基づく公開買付け(以下、本公開買付け)により新光電気工業株式会社(以下、対象者)の株式を取得することを目的に設立された特別目的会社です。

また、本日付で、DNPは、JICC及び三井化学との間で、公開買付者が、①本公開買付けに関する事項について合意するため、富士通株式会社(以下、富士通)との間で「取引基本契約書」を、対象者との間で「公開買付けに係る覚書」を、それぞれ締結すること、並びに、②「新光電気工業株式会社(証券コード:6967)に対する公開買付けの開始予定に関するお知らせ」(以下、公開買付者プレスリリース)を公表することに合意しました。本公開買付けの詳細は、こちらをご参照ください。

公開買付者プレスリリースに記載の通り、公開買付者は、本日付で、対象者の普通株式を本公開買付けにより取得することを決定しました。なお、公開買付者プレスリリースに記載の通り、本公開買付けは、国内外の競争法並びに国外の投資規制法令等に基づく必要な手続及び対応に一定期間を要することが想定されているため、本公開買付けの開始時期は、2024年8月下旬を目指しているものの、国外の競争当局及び投資規制法令等を所管する当局における手続等に要する期間に影響されることになります。

DNPは、本公開買付けが成立した場合、本公開買付けの決済時までに、公開買付者の普通株式及び優先株式(無議決権株式)を第三者割当ての方法により引き受け、これにより、公開買付者の議決権の15%を保有することを予定しております(出資総額は約850億円を予定しています)。

なお、公開買付者への出資は、2025年3月期を予定していますが、当該出資によるDNPの2025年3月期の業績への影響は軽微です。

本公開買付けの概要及びDNPの出資の目的は、下記の通りです。

記

1.本公開買付けの概要

(1)対象者の概要

|

名称 |

新光電気工業株式会社 |

|

所在地 |

長野県長野市小島田町80番地 |

|

代表者 |

代表取締役社長 倉嶋 進 |

|

事業内容 |

半導体パッケージの開発・製造・販売 |

|

資本金 |

242億2千3百万円(2023年9月30日現在) |

|

従業員人数 |

4,946名(連結 5,713名)(2023年9月30日現在) |

|

設立年月日 |

1946年(昭和21年)9月12日 |

|

大株主及び持株比率 |

富士通株式会社:50.02% |

(2)公開買付者の概要

|

名称 |

JICC-04株式会社 |

|

所在地 |

東京都港区虎ノ門一丁目3番1号 |

|

代表者の役職・氏名 |

代表取締役 板橋 理 |

|

資本金 |

100,000円 |

|

設立年月日 |

2023年9月29日 |

|

大株主及び持株比率 |

JICキャピタル株式会社 100% |

(3)本公開買付けの流れ

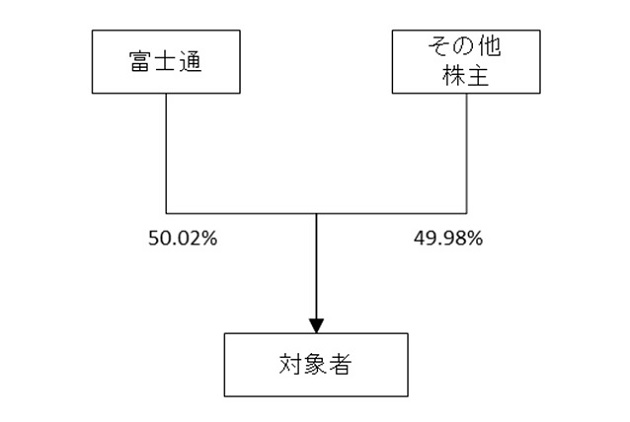

本公開買付け実施前(現状)

2023年12月12日時点において、富士通が対象者株式67,587,024株(所有割合50.02%)、その他株主(対象者を除きます。)が残りの67,530,488株(所有割合49.98%)を保有しています。

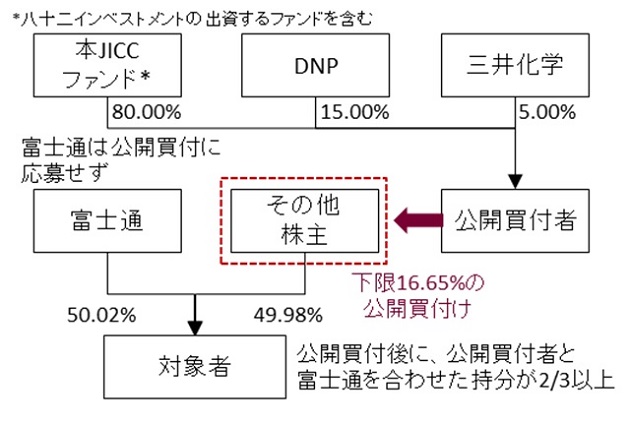

公開買付者による本公開買付け

公開買付者は、対象者株式の全て(但し、富士通が所有する対象者株式及び対象者が所有する自己株式を除きます。)を対象として、本公開買付けを実施します。

公開買付者による株式併合を用いた本スクイーズアウト手続

本公開買付けの成立後、公開買付者が、本公開買付けにより対象者株式の全て(但し、富士通が所有する対象者株式及び対象者が保有する自己株式を除きます。)を取得できなかった場合には、公開買付者は、対象者に対して、株式併合を実施するよう要請し、対象者の株主を公開買付者及び富士通のみとするための手続を実施する予定です。

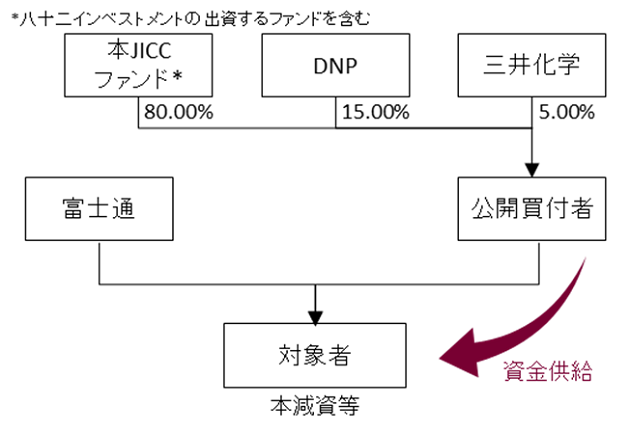

自己株式取得に係る資金及び分配可能額の確保を目的とした資金提供及び減資等

対象者株式の上場廃止、株式併合の効力発生後に、自己株式取得に必要な資金及び分配可能額を確保するために、公開買付者から対象者に対して資金提供を実施し、また、対象者において、必要に応じて減資等を実施する予定です。

対象者による富士通からの自己株式取得

上記減資等の完了後、対象者において、資金提供及び減資等により確保した資金及び分配可能額を活用し、富士通が保有する対象者株式の全てを取得するための自己株式取得を実施することを予定しています。

自己株式取得は、株式併合後、有価証券報告書提出義務免除承認前に実施する可能性がありますが、対象者株式の上場廃止後に実施するものであり、上場廃止後の株式は自社株公開買付け(金融商品取引法第27条の22の2)の対象となる「上場株券等」(金融商品取引法第24条の6第1項、同法施行令(昭和40年政令第321号。その後の改正を含みます。)第4条の3)に該当しないため、自己株式取得に際し自社株公開買付けは実施しない予定です。

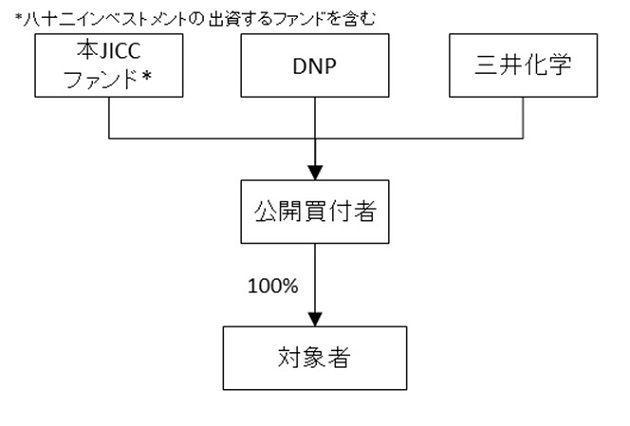

自己株式取得後

公開買付者は対象者の発行済株式総数(対象者が保有する自己株式数を除きます。)の全てを保有する予定です。

2.出資の目的

DNPグループは、企業理念に「人と社会をつなぎ、新しい価値を提供する。」ことを掲げて、持続可能なより良い社会、より心豊かな暮らしを実現するために、長期的視点に基づいて事業活動を展開しています。その一環として、2023年~2025年度中期経営計画では、情報社会を支える半導体関連を注力事業領域と位置付けて、半導体部材の「フォトマスク」や「リードフレーム」を開発・提供しています。

昨今、大手半導体メーカーがガラスコア基板の採用を公表したほか、チップレットなど次世代半導体技術が注目されています。DNPでは、次世代半導体パッケージの重要部材である「有機インターポーザ」や「TGVガラスコア基板」などの開発を進めているほか、光電融合といった次世代の技術に対応したビジネスを展開し、半導体サプライチェーンへの価値提供の拡大を目指しています。

現時点で対象者との協業に関する合意事項はなく、DNPによる公開買付者への出資の条件にはなっていませんが、DNPとしては、公開買付者への出資を通じ、将来的に、長年培った微細加工技術、精密塗工技術及び材料開発技術と対象者が有する半導体パッケージ関連技術を組み合わせることで、対象者の目指す次世代半導体ビジネスに貢献することができると考えています。

※ディスクレーマー

DNP、JICC、JICCが管理・運営するファンド、三井化学、公開買付者、対象者の各財務アドバイザー並びに公開買付代理人(これらの関連会社を含みます。)は、その通常の業務の範囲において、日本の金融商品取引関連法規制及びその他適用ある法令上許容される範囲で、米国 1934 年証券取引所法(Securities Exchange Act of 1934)規則 14e-5(b)の要件に従い、対象者株式を自己又は顧客の勘定で、公開買付期間中に本公開買付けによらず買付け又はそれに向けた行為を行う可能性があります。そのような買付け等は市場取引を通じた市場価格、若しくは市場外での交渉で決定された価格で行われる可能性があります。そのような買付け等に関する情報が日本で開示された場合には、米国においても同様の方法によって開示が行われます。

以上

- X(旧Twitter)にポスト(別ウインドウで開く)

- メール

- URLをコピー

- 印刷

- 発表時期

-

- 注目のトレンドタグ

- カテゴリ

-